Mô hình nến Nhật đầu tiên xuất hiện vào khoảng đầu thế kỷ 18. Dựa vào các chúng này, trader có thể xác định điểm vào lệnh chuẩn xác hơn. Trong bài viết sau đây, ConnextFX sẽ giới thiệu đến bạn 10 mô hình nến Nhật thường gặp nhất trong giao dịch.

1. Tìm hiểu chung về mô hình nến Nhật

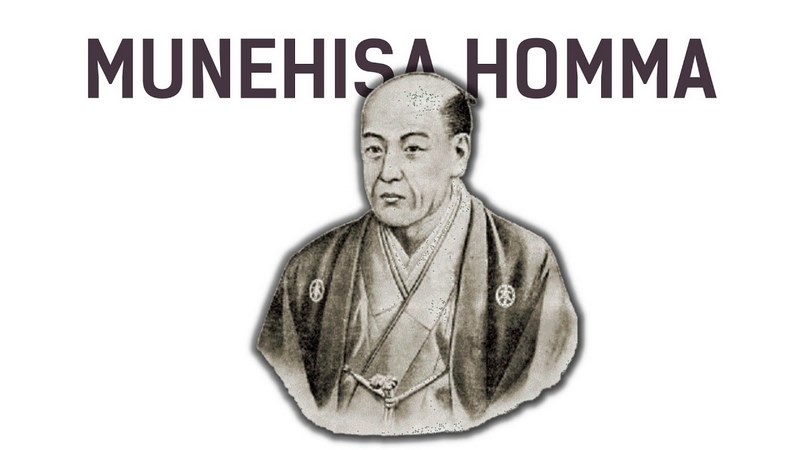

1.1. Lịch sử ra đời

Vào khoảng thế kỷ 18, thương nhân người Nhật Munehisa Homma bắt đầu nghiên cứu và ứng dụng mô hình nến để phân tích giá. Thời điểm đó, ông cử người đến các vùng thu thập tin tức về tình hình mua bán lúa.

Tiếp đó, Munehisa Homma xây dựng mạng lưới thông tin, phân tích dự đoán giá theo mô hình nến. Chỉ trong thời gian ngắn, nhờ dự đoán đúng hướng giá, mua bán đúng thời điểm, Homma đã trở thành một trong những thương nhân giàu nhất Nhật Bản bây giờ.

Hiện nay, mô hình nến do Munehisa Homma đặt nền móng vẫn được ứng dụng rộng rãi trong phân tích tài chính.

1.2. Đặc điểm

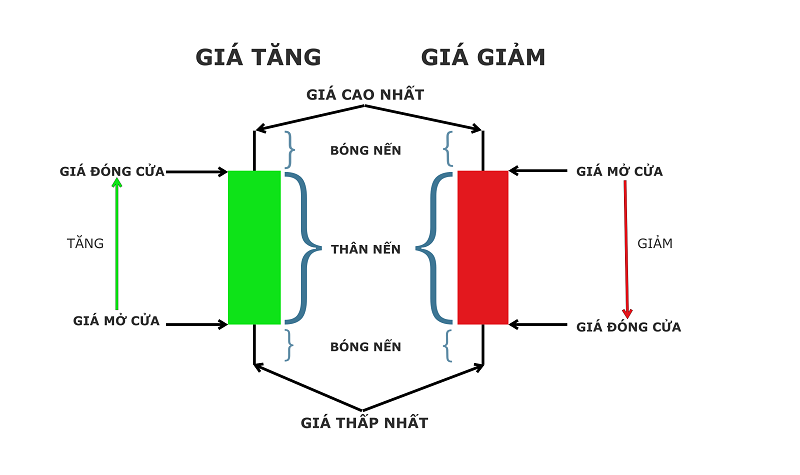

Mỗi cây nến tiêu chuẩn ứng dụng trong phân tích giá thường bao gồm 2 phần cơ bản. Bao gồm:

- Thân nến.

- Bóng.

Với dạng nến tăng giá, màu sắc đặc trưng là màu xanh, giá chốt phiên luôn cao hơn giá mở phiên. Ngược lại, nến giảm giá thường được thể hiện bằng màu đỏ, giá chốt phiên thấp hơn giá mở phiên.

2. Cấu tạo chung của các mô hình nến Nhật

Thông qua mỗi mô hình nến, trader luôn có thể nắm bắt 4 thông tin cơ bản. Cụ thể là:

- Giá mở phiên.

- Giá chốt phiên.

- Mức giá cao nhất trong phiên giao dịch.

- Mức giá thấp nhất trong phiên giao dịch.

Một cây nến Nhật đúng chuẩn cần hội tụ 3 thành phần sau:

- Râu nến phía trên: Mức giá cao nhất trong phiên giao dịch.

- Râu nến phía dưới: Mức giá thấp nhất trong phiên giao dịch.

- Thân nến: Phạm vi của giá mở phiên và chốt phiên.

3. Hướng dẫn cách đọc mô hình nến Nhật

Giả sử trader chọn khung thời gian 5 phút, cứ sau 5 phút thì một mô hình nến lại bắt đầu xuất hiện. Thông qua mô hình nến này, bạn có thể nắm bắt một vài thông tin cơ bản.

Chẳng hạn như với hình minh họa mô hình nến sau đây.

- Giá mở phiên: Nằm ở vị trí cao nhất của cây nến. Nếu thị trường xuất hiện xu hướng tăng giá, cây nến sẽ dần chuyển sang màu xanh. Trường hợp thị trường giảm giá, cây nến lại dần chuyển sang màu đỏ.

- Mức giá cao nhất trong phiên giao dịch: Bạn quan sát thấy rõ nhất ở phần đỉnh của bóng nến phía trên. Trường hợp giá mở phiên hoặc chốt phiên bằng mức giá cao nhất, mô hình nến ngay lập tức mất đi bóng nến phía trên.

- Mức giá thấp nhất trong phiên giao dịch: Thường biểu hiện tại phần đỉnh của bóng nến phía trên. Nếu giá mở phiên hoặc chốt phiên là mức giá thấp nhất, bóng nến phía dưới lập tức mất đi.

- Giá chốt phiên: Thường biểu thị tại phần nến phía trên (nếu là nến tăng giá) và phần nến phía dưới (nếu là nến giảm giá).

Thông thường, khối lượng giao dịch bắt đầu thay đổi khi một mô hình nến mới chính thức hình thành.

4. Các dạng nến đảo chiều thường gặp

Thực tế, trader không khó để bắt gặp các mô hình nến đảo chiều từ tăng giá sang giảm giá hoặc ngược lại.

- Đảo chiều tăng giá: Phản ánh xu hướng dịch chuyển từ giảm giá sang tăng giá.

- Đảo chiều giảm giá: Phản ánh xu hướng dịch chuyển từ tăng giá sang giảm giá.

5. Top 10 mô hình nến hay xuất hiện trên biểu đồ giá

5.1. Mô hình nến vai đầu vai

Đây là mô hình nến Nhật khá thường gặp trong giao dịch tài chính. Ở các mô hình nến vai đầu vai, bạn sẽ quan sát thấy 3 đỉnh (hình thành tại đỉnh của một chu kỳ tăng giá).

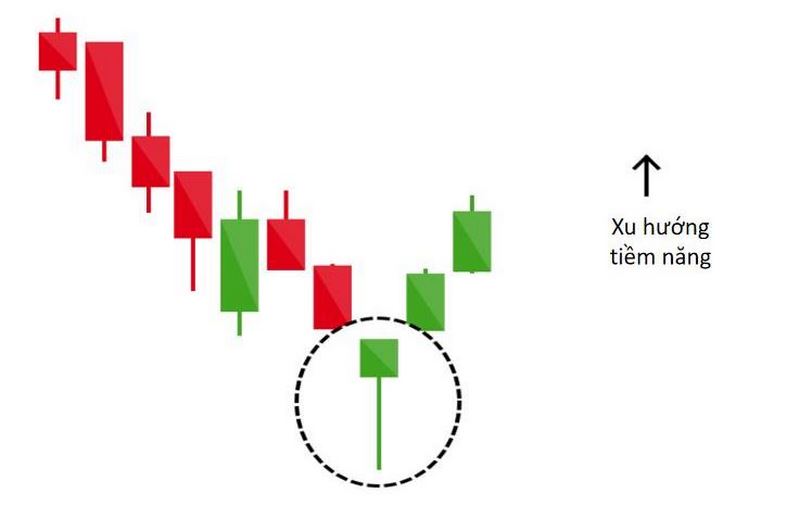

5.2. Mô hình nến Doji đuôi chuồn

Doji đuôi chuồn là một trong các mô hình nến tăng giá chủ yếu hình thành tại vùng cuối của một xu hướng giảm giá.

Chính vì thế, thân mỗi cây muốn tương đối ngắn hoặc gần như không có. Trong khi đó, phần bóng dưới lại rất dài, không có bóng trên hoặc bóng trên cực ngắn.

5.3. Mô hình nến Doji bia mộ

Mô hình Doji bia mộ thường hình thành tại cuối chu kỳ tăng giá. Đây là dấu hiệu cho thấy bên mua vẫn chiếm ưu thế nhưng bên bán đang dần mạnh lên, tạo lực đẩy đảo ngược xu hướng.

Đặc điểm dễ nhận thấy ở mô hình Dojo bia mộ là phần bóng nến trên khá dài, nhưng bóng nến dưới lại ngắn. Trong đó, bóng nến trên càng dài thì lại càng cho thấy áp lực bán đang rất mạnh.

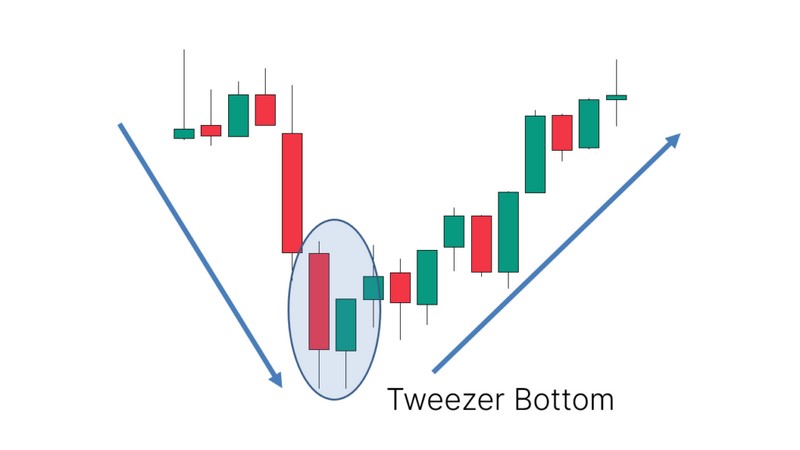

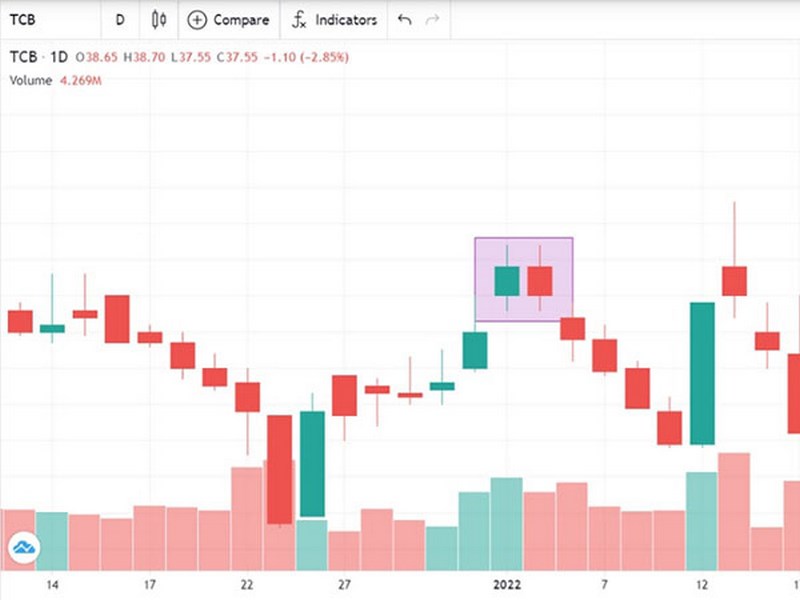

5.4. Mô hình nến đáy nhíp

Mô hình đáy nhíp hay Tweezer Bottom gồm nến giảm giá dài và nến tăng giá, với phần giá mở phiên bằng giá chốt phiên của phiên giao dịch hôm trước.

5.5. Mô hình nến sao mai

Mô hình sao mai được cấu thành từ 3 cây nến. Bao gồm:

- Nến giảm giá mạnh.

- Nến gần như không có thân.

- Nến tăng giá.

Trong đó, cây nến đầu tiên là nến giảm giá mạnh phản ánh lực bán đang thắng thế. Cây nến thứ 2 gần như không có thân, phản ánh tâm lý lưỡng lự. Còn cây nến tăng thứ 3 cho thấy bên mua dần lấy lại ưu thế.

5.6. Mô hình nến sao hôm

Mô hình sao hôm hay Evening Star cấu thành từ 3 cây nến. Cụ thể:

- Nến đầu tiên: Là nến xanh, với thân nến dài.

- Nến thứ 2: Là nến nhỏ.

- Nến thứ 3: Là nến có phần thân lớn.

Ở mô hình này, giá chốt phiên thường nằm trong phạm vi của cây nến đầu tiên. Khoảng Gap rộng giữa nến thứ nhất và thứ 2 là dấu hiệu cho thấy khả năng đảo chiều mạnh.

5.7. Mô hình nến đỉnh nhíp

Đây là mô hình nến đôi, gồm 2 cây nến. Cụ thể:

- Nến thứ nhất: Là nến tăng giá, với phần bóng nến dài, bóng dưới ngắn, phần thân nhỏ, cho thấy bên mua đang thắng thế.

- Nến thứ 2: Là nến giảm giá, với phần bóng nến dài và phần thân nhỏ, giá chốt phiên xấp xỉ giá mở phiên, bên mua vẫn tiếp tục gây áp lực nhưng không thể đảo ngược xu hướng.

5.8. Mô hình nến búa Hammer

Mô hình búa Hammer hình thành khi bên mua đang mất dần ưu thế. Trong khi đó, bên bán lại tăng cường gây áp lực, kéo giá đi xuống. Mô hình này được cho là hiệu quả khi 3 cây nến đỏ xuất hiện liên tiếp, sau đó là xuất hiện của cây nến tăng.

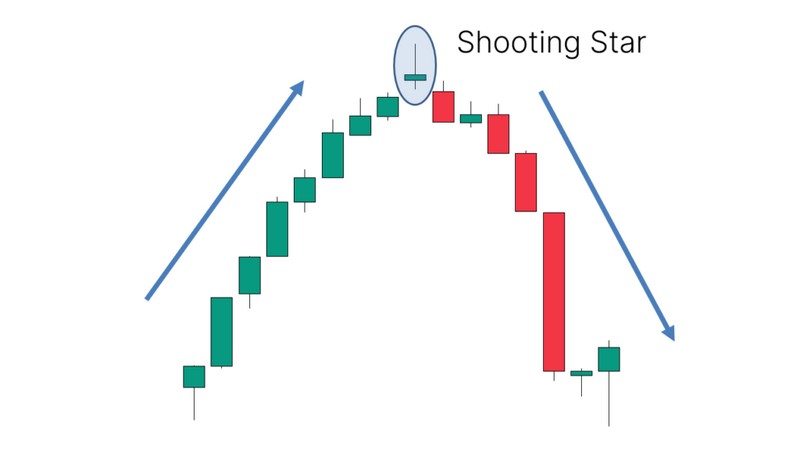

5.9. Mô hình nến bắn sao

Mô hình bắn sao hay Shooting Star gần tương tự như mô hình Doji. Thế nhưng phần bóng nến trên lại nhỏ và dài hơn 2-3 chiều dài thân nến, còn phần bóng dưới rất ngắn hoặc gần như không có.

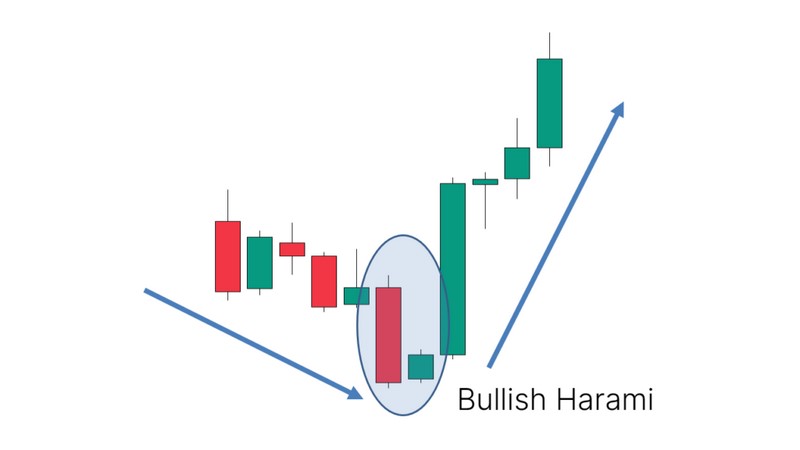

5.10. Mô hình nến Bullish Harami

Mô hình Bullish Harami cấu thành từ 2 cây nến. Bao gồm:

- Nến giảm giá.

- Nến tăng giá bị bao trùm bởi nến giảm giá.

Đây là mô hình nến đảo chiều tăng mạnh. Nếu biết nắm bắt cơ hội, trader có thể thắng lớn.

6. Nguyên tắc cơ bản khi giao dịch với mô hình nến

6.1. Nguyên tắc cắt lỗ

Thực tế, giao dịch tài chính luôn tiềm ẩn rủi ro. Vậy nên, trader cần có kế hoạch cắt lỗ cụ thể.

Giao dịch với nến đảo chiều, trader nên cắt lỗ tại phía trên hoặc phía dưới của mô hình. Theo đó, điểm cắt lỗ có thể cách phần râu nến 2-3 Pip.

6.2. Quy tắc chốt lời

Khi giao dịch với mô hình nến đảo chiều, trader hãy tham khảo quy tắc 1:1 hoặc 1:2 nếu muốn chốt lời. Theo đó, số tiền tối thiểu trader về cần xấp xỉ kích thước của mô hình nến.

6.3. Vào lệnh khi mô hình nến thực sự rõ ràng

Để hạn chế tối đa rủi ro, trader chỉ nên chắc lỗ hoặc chốt lời khi mô hình nến đã thực sự hoàn tất. Nếu vào lệnh quá sớm, bạn dễ gặp phải rủi ro nếu mô hình nến không đúng như dự đoán.

7. Lời kết

ConnextFX vừa tổng hợp đến bạn top 10 mô hình nến Nhật thường gặp nhất trong giao dịch. Hy vọng phần chia sẻ trên đây sẽ giúp bạn tự tin hơn khi phân tích!