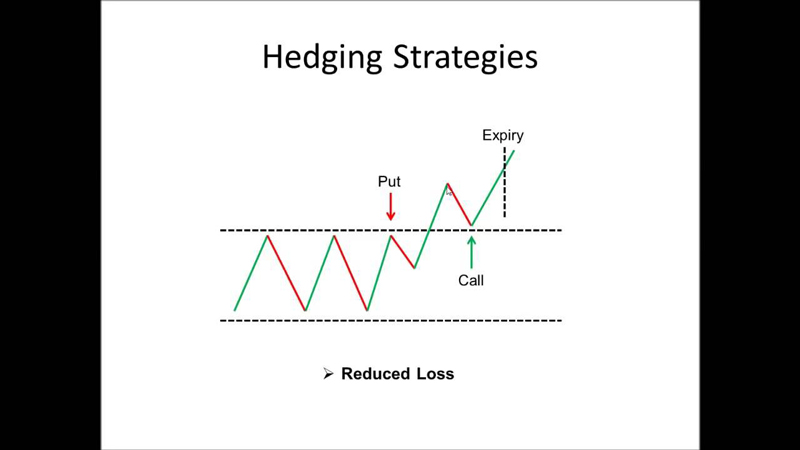

Hedging Strategy là gì?

Nói một cách đơn giản, khi bạn áp dụng chiến lược Hedging, bạn đang tìm cách giảm thiểu rủi ro cho khoản đầu tư hiện tại của mình bằng cách mở một vị trí đầu tư khác có khả năng chống lại sự biến động của thị trường. Giống như việc bạn mặc một chiếc áo khoác thêm vào một ngày se lạnh vậy.

Cụ thể, trong thế giới tài chính, chúng ta thường sử dụng các công cụ phái sinh như tùy chọn (options), hoán đổi (swaps), hợp đồng tương lai (futures) và hợp đồng kỳ hạn (forward contracts) để thực hiện hedging. Những công cụ này cho phép bạn “đặt cược” theo hướng ngược lại với khoản đầu tư gốc của mình, giúp cân bằng rủi ro nếu thị trường diễn biến không như mong đợi.

Giả sử bạn đang sở hữu cổ phiếu của một công ty A và lo ngại giá trị của nó sẽ giảm trong tương lai. Để bảo vệ vốn, bạn có thể mua một quyền chọn bán (put option) cho cổ phiếu đó. Nếu giá cổ phiếu giảm, giá trị của quyền chọn bán sẽ tăng, giúp bạn giảm thiểu tổn thất.

Quan trọng nhất, chiến lược Hedging không phải lúc nào cũng về việc kiếm lời, mà chủ yếu là về việc bảo vệ tài sản khỏi những rủi ro không mong muốn. Nó giống như việc bạn mua bảo hiểm cho ngôi nhà hay xe hơi của mình vậy. Mình thích nghĩ về nó như một bức bảo vệ, giúp tài sản của bạn an toàn trước những bất trắc của thị trường.

Ưu và nhược điểm của chiến lược Hedging

Bắt đầu với ưu điểm, chiến lược Hedging giống như một chiếc ô che chở cho tài sản của bạn trước bão táp thị trường. Nó giúp giảm thiểu rủi ro một cách đáng kể. Khi thị trường không ổn định, việc sử dụng Hedging có thể là phao cứu sinh, giữ cho tài sản của bạn không bị tổn thất nặng nề. Đó là lý do tại sao nhiều nhà đầu tư coi nó như một phần không thể thiếu trong chiến lược đầu tư của họ.

Nhưng, không có gì là hoàn hảo cả. Một trong những nhược điểm lớn nhất của Hedging là chi phí liên quan. Đôi khi, việc thiết lập một hệ thống Hedging hiệu quả có thể tốn kém, đặc biệt là khi sử dụng các công cụ phái sinh như options hay futures. Những chi phí này có thể ăn mòn lợi nhuận mà bạn mong đợi từ khoản đầu tư.

Hơn nữa, Hedging đòi hỏi một sự hiểu biết sâu sắc về thị trường và các công cụ tài chính. Điều này có nghĩa là nó không phải lúc nào cũng phù hợp với những nhà đầu tư cá nhân, đặc biệt là những người mới tham gia thị trường. Nếu không cẩn thận, việc áp dụng không đúng cách có thể dẫn đến hiệu quả ngược lại, tăng thay vì giảm rủi ro.

Các loại Hedging trong giao dịch ngoại hối

Đầu tiên, ta có Hợp đồng tương lai (Futures Contract). Đây là loại hợp đồng được thực hiện giữa hai bên với mục đích mua bán tài sản tại một mức giá và thời gian đã thỏa thuận trước. Trong giao dịch ngoại hối, hợp đồng tương lai cho phép bạn “khóa” một tỷ giá hối đoái trong tương lai, giúp bạn tránh được rủi ro từ sự biến động của tỷ giá.

Tiếp theo là Hợp đồng kỳ hạn (Forward Contract). Loại hợp đồng này tương tự như hợp đồng tương lai nhưng không được chuẩn hóa và không giao dịch trên sàn giao dịch. Hợp đồng kỳ hạn cho phép hai bên thoả thuận mua hoặc bán tài sản với một mức giá cụ thể vào một ngày trong tương lai nhất định, đem lại sự linh hoạt hơn trong việc quản lý rủi ro tỷ giá.

Cuối cùng, ta không thể không nhắc đến Thị trường tiền tệ (Money Markets). Thị trường này bao gồm các hoạt động mua bán, cho vay và đi vay ngắn hạn, với kỳ hạn không quá một năm. Thông qua việc sử dụng các sản phẩm của thị trường tiền tệ, nhà đầu tư có thể bảo vệ mình khỏi rủi ro biến động lãi suất, qua đó gián tiếp bảo vệ giá trị của các khoản đầu tư ngoại hối.

Mỗi loại Hedging đều có những ưu và nhược điểm riêng. Ví dụ, hợp đồng tương lai và kỳ hạn mang lại sự chắc chắn về giá cả nhưng lại thiếu đi sự linh hoạt so với các sản phẩm của thị trường tiền tệ. Việc lựa chọn loại Hedging phù hợp phụ thuộc vào nhu cầu cụ thể và chiến lược đầu tư của từng nhà giao dịch. Đối với mình, việc hiểu rõ về từng loại và biết cách ứng dụng chúng một cách linh hoạt trong giao dịch ngoại hối là chìa khóa để thành công và giảm thiểu rủi ro trong thế giới đầu tư đầy biến động này.

Các chiến lược Hedging phổ biến

Khi nhắc đến chiến lược Hedging trong đầu tư, có một loạt phương pháp mà nhà đầu tư có thể áp dụng để bảo vệ vốn của mình. Mỗi chiến lược có những đặc điểm riêng biệt, phù hợp với các mục tiêu và hoàn cảnh đầu tư khác nhau. Hãy cùng khám phá một số chiến lược Hedging phổ biến mà bạn có thể xem xét áp dụng.

Đầu tiên, ta có chiến lược Đa dạng hóa (Diversification). Câu nói “đừng bao giờ để tất cả trứng vào một giỏ” vẫn luôn đúng, kể cả trong lĩnh vực tài chính. Đa dạng hóa là việc bạn phân bổ vốn đầu tư vào nhiều loại tài sản khác nhau, không di chuyển theo một hướng đồng nhất. Mục tiêu là để khi một phần tài sản giảm giá, những tài sản khác có thể tăng giá, giúp cân bằng hoặc giảm thiểu tổn thất.

Tiếp theo là chiến lược Mua bán chênh lệch (Arbitrage). Chiến lược này dựa trên việc mua một sản phẩm và bán nó ngay lập tức trên một thị trường khác với giá cao hơn, từ đó kiếm lời nhỏ nhưng ổn định. Chiến lược này thường được sử dụng nhiều trong thị trường chứng khoán và ngoại hối, tận dụng sự chênh lệch giá giữa các thị trường.

Chiến lược Giảm giá trung bình (Average down) cũng rất phổ biến trong giới đầu tư chứng khoán. Khi giá cổ phiếu mà họ đã mua trước đó giảm mạnh, họ sẽ mua thêm cổ phiếu ở mức giá thấp hơn. Cách này giúp giảm giá vốn bình quân của tổng số cổ phiếu, và khi giá cổ phiếu tăng trở lại, lợi nhuận từ lần mua thứ hai có thể giúp bù đắp phần nào tổn thất từ lần mua đầu tiên.

Cuối cùng, chiến lược Giữ tiền mặt (Staying in cash) là một phương pháp đơn giản nhưng hiệu quả. Việc giữ một phần vốn dưới dạng tiền mặt giúp nhà đầu tư có khả năng linh hoạt trong việc phản ứng với thị trường và bảo vệ phần vốn khỏi những biến động tiêu cực.

Mỗi chiến lược Hedging trên đều có những ưu điểm và hạn chế riêng. Vì vậy, việc lựa chọn và kết hợp linh hoạt các chiến lược này dựa trên điều kiện cụ thể của thị trường và mục tiêu đầu tư cá nhân sẽ giúp bạn tối ưu hóa lợi ích và giảm thiểu rủi ro một cách hiệu quả nhất.

Kết luận

Kết thúc bài viết này, mình muốn chia sẻ một chút suy nghĩ cá nhân về chiến lược Hedging. Điều này không chỉ là một phần của kiến thức đầu tư mà mình học được, mà còn là một bài học về cách quản lý rủi ro trong cuộc sống. Hedging không chỉ giúp chúng ta bảo vệ khoản đầu tư khỏi những biến động không lường trước được của thị trường mà còn nhắc nhở chúng ta về tầm quan trọng của việc chuẩn bị và có kế hoạch cho mọi tình huống.